Расчет заработной платы сотрудников предприятия. Бухгалтерский учет заработной платы. Нюансы и исключения в расчёте средней зарплаты работника

Три работника: начальник отдела Петухов с окладом 50000 руб., секретарь отдела Быкова с окладом 20000 руб. и менеджер отдела Гусев с окладом 30000 руб.

Расчет будем проводить по следующей схеме:

- расчет оклада или тарифной ставки в соответствии с отработанным временем;

- начисление стимулирующих и компенсационных выплат;

- определение положенных вычетов по НДФЛ;

- удержание НДФЛ;

- начисление страховых взносов;

- удержания из заработной платы;

- расчет заработной платы к выплате.

Пример расчета заработной платы в цифрах

Исходные данные по работникам:

Петухов:

- Оклад 50000;

- Премия 20000;

- Отработано в сентябре 15 дней;

- Трое детей;

- Аванс за сентябрь 10000;

- Начислено с начала года 560000.

____________________________________________

Быкова:

- Оклад 20000;

- Премия 0;

- Отработано в сентябре 22 дня;

- Детей нет;

- Аванс за сентябрь 5000;

- Начислено с начала года 160000;

____________________________________________

Гусев:

- Оклад 30000;

- Премия 10000;

- Отработано в сентября 20 дней;

- Один ребенок;

- Аванс за сентябрь 8000;

- Алименты на ребенка — 1/3 от зарплаты;

- Начислено с начала года 320000.

Расчет заработной платы:

Петухов:

1.Оклад

В сентябре 2015 года 22 рабочих дня, но Петухов отработал только 15, значит начисленный оклад должен соответствовать отработанному времени:

Оклад = 50000 * 15/22 = 34090.

— премия в размере 20000.

За сентябрь начислено = 34090 + 20000 = 54090.

3. Налоговые вычеты

У Петухова три ребенка, на каждого положен стандартный налоговый вычет по НДФЛ при условии, что заработная плата, рассчитанная нарастающим итогом с начала года, не достигла 280000 (350 000 руб. с 1 января 2016 года).

С 01.01.2015 по 31.08.2015 Петухову начислено 560000, значит вычеты по НДФЛ ему не положены.

4. Удержание НДФЛ

НДФЛ = 54090 * 13% = 7031.

Страховые взносы платятся с заработной платы работника в Пенсионный фонд, Фонд социального страхования и Фонд обязательного медицинского страхования. Страховые взносы считают от суммы заработной платы до удержания НДФЛ.

Ставка взноса в ПФР — 22% до тех пор, пока суммарная з/п с начала года не достигнет 710000, свыше этой суммы применяется ставка 10%.

Ставка взноса в ФСС — 2,9% до тех пор, пока суммарная з/п с начала года не достигнет 670000, свыше этой суммы взнос не платится.

У Петухова критичные отметки не достигнуты.

- Взнос в ПФР = 54090 * 22% = 11900.

- Взнос в ФСС = 54090 * 2,9% = 1569.

- Взнос в ФФОМС = 54090 * 5,1% = 2759.

6. Удержания из зарплаты

Из заработной платы следует удержать суммы по исполнительным листам, алименты, материальный ущерб, аванс, НДФЛ.

Из зарплаты Петухова нужно удержать:

- НДФЛ — 7031;

- аванс — 10000.

7. Расчет зарплаты к выплате

З/п к выплате = 54090 — 7031 — 10000 = 37059.

____________________________________________

Быкова:

1.Оклад

В сентябре 2015 года Быкова отработала 22 дня, то есть полный рабочий месяц.

Оклад = 20000.

2. Дополнительные стимулирующие выплаты — не предусмотрены для Быковой.

За сентябрь начислено = 20000.

3. Налоговые вычеты

У Быковой детей нет и другие вычеты ей не положын.

4. Удержание НДФЛ

С начисленной заработной платы работодатель должен удержать НДФЛ по ставке 13%.

НДФЛ = 20000 * 13% = 2600.

5. Начисление страховых взносов

- Взнос в ПФР = 20000 * 22% = 4400.

- Взнос в ФСС = 20000 * 2,9% = 580.

- Взнос в ФФОМС = 20000 * 5,1% = 1020.

6. Удержания из зарплаты

Из зарплаты Быковой нужно удержать:

- НДФЛ — 2600;

- аванс — 5000.

7. Расчет зарплаты к выплате

З/п к выплате = 20000 — 2600 — 5000 = 12400.

____________________________________________

Гусев:

1.Оклад

В сентябре 2015 года 22 рабочих дня, но Петухов отработал только 20:

Оклад = 30000 * 20/22 = 27273.

2. Дополнительные стимулирующие выплаты — премия в размере 10000.

За сентябрь начислено = 27273 + 10000 = 37273.

3. Налоговые вычеты

У Гусева один ребенок, на которого положен стандартный налоговый вычет по НДФЛ при условии, что заработная плата, рассчитанная нарастающим итогом с начала года, не достигла 280000 (350 000 руб. с 1 января 2016 года).

С 01.01.2015 по 31.08.2015 Гусеву начислено 320000, значит вычеты по НДФЛ ему не положены.

4. Удержание НДФЛ

С начисленной заработной платы работодатель должен удержать НДФЛ по ставке 13%.

НДФЛ = 37273 * 13% = 4845.

5. Начисление страховых взносов

- Взнос в ПФР = 37273 * 22% = 8200.

- Взнос в ФСС = 37273 * 2,9% = 1081.

- Взнос в ФФОМС = 37273 * 5,1% = 2199.

6. Удержания из зарплаты

Из зарплаты Гусева нужно удержать:

- НДФЛ — 4845;

- аванс — 8000;

- алименты 1/3 от 37273 = 12424.

7. Расчет зарплаты к выплате

З/п к выплате = 37273 — 4845 — 8000 — 12424 = 20004.

Заработная плата – вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также выплаты компенсационного и стимулирующего характера.

Заработная плата начисляется исходя из установленных тарифов, окладов, сдельных расценок и сведений о фактически отработанном времени сотрудниками или об объеме произведенной продукции.

Начисление зп зависит от:

установленной формы и системы оплаты труда. А также положений об оплате труда (положение о выплате зарплаты), штатное расписание, приказы о приеме на работу, трудовые договоры;

документов, подтверждающих выполнение норм выработки. А конкретно: наряды, книжки учета выработки, табели учета рабочего времени;

Начисление заработной платы сотрудникам, работающим на окладе, не зависит от числа рабочих дней в месяце. Если отработаны все дни, сотруднику начисляется зарплата в размере оклада.

Положение об оплате труда - официальный документ, в каком описывается порядок начисления зарплаты либо премии. Положение должно содержать указание на категории работников, вид деятельности, аспекты оценки их труда, размеры тарифных ставок и принципы начисления заработка (премии).

Порядок начисления заработной платы последующий:

Суммы начисленной заработной платы фиксируются в расчетной (унифицированная форма № Т-51) либо в расчетно-платежной ведомости (форма № Т-49).

Начисление зарплаты отражается по кредиту счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетами для учета издержек зависимо от нрава работы того либо другого сотрудника.

При выплате заработной платы работодатель должен в письменной форме известить сотрудника о причитающейся ему за соответственный период сумме. Типового бланка расчетного листка нет. В расчетном листке указываются:

Составные части заработной платы, причитающейся сотруднику;

Начисления на заработную плату (удержания);

Общая сумма заработной платы, подлежащая выплате.

Порядок выплаты зарплаты

В соответствии с ч.6 ст.136 ТК РФ заработная плата выплачивается не реже чем каждые полмесяца. Соглашение о выплате заработной платы один раз в месяц независимо от того, на каком уровне оно заключено, противоречит действующему законодательству. Данной статьей предусмотрены особые правила выплаты заработной платы в тех случаях, когда день ее выдачи совпадает с выходным или нерабочим праздничным днем. В этих случаях заработная плата должна выплачиваться накануне этого дня. Оплата отпуска производится не позднее чем за три дня до его начала. В случае нарушения срока оплаты отпуска в соответствии со ст.124 ТК РФ отпуск может быть перенесен.

В соответствии со ст. 140 ТК РФ при прекращении трудового договора выплата всех сумм, причитающихся работнику от работодателя, производится в день увольнения работника. Если работник в день увольнении не работал, то соответствующие суммы должны быть выплачены не позднее следующего дня после предъявления уволенным работником требования о расчете. В случае спора о размерах сумм, причитающихся работнику при увольнении, работодатель обязан в указанный в ст.140 ТК РФ срок выплатить не оспариваемую сумму.

Задержка зарплаты

В случае задержки выплаты заработной платы на срок более 15 дней работник имеет право (за исключением ряда случаев), предупредив работодателя в письменной форме, приостановить работу на весь период до выплаты задержанной суммы. В период приостановления работы работник имеет право в свое рабочее время отсутствовать на рабочем месте (ст.142 ТК РФ). Период приостановления работы в связи с нарушением сроков выплаты заработной платы работнику не оплачивается, если иное не предусмотрено коллективным договором, соглашением, локальными нормативными актами или трудовым договором.

Должностные лица, по вине которых допущена задержка выплаты заработной платы и иных выплат, причитающихся работнику, могут быть привлечены к дисциплинарной, административной, уголовной и материальной ответственности.

В соответствии со ст.236 ТК РФ при нарушении работодателем установленного срока выплаты заработной платы, оплаты отпуска, расчета при увольнении и иных выплат, причитающихся работнику, работодатель обязан выплатить их с уплатой процентов (денежной компенсации) в размере не ниже одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации от невыплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно. Обязанность выплаты указанной денежной компенсации возникает независимо от наличия вины работодателя.

Минимальная зарплата

Согласно ст.133 ТК РФ минимальный размер оплаты труда устанавливается на всей территории РФ и не может быть ниже величины прожиточного минимума трудоспособного населения. В настоящее время действует Федеральный закон от 19 июня 2000 года №82-ФЗ «О минимальном размере оплаты труда» (с последующими изменениями и дополнениями), которым с 01.01.2013 установлен МРОТ в размере 5205 рублей.

Согласно ст.129 ТК РФ заработная плата - это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты). Отметим, что минимальная оплата труда обеспечивается работнику, полностью отработавшему норму рабочего времени и выполнившего нормы труда. Таким образом, заработная плата работника полностью отработавшего норму рабочего времени и выполнившего нормы труда не может быть меньше, установленного Федеральным законом минимального размера оплаты труда.

Доля з/п. выплачиваемой в неденежной форме, не может превышать 20% от общей суммы з/п.

Если сотрудник в установленные сроки (3 дня с даты выдачи) не получил в кассе заработную плату, то производится ее депонирование - сдача в банк неполученной в срок заработной платы. При этом учет депонированных сумм ведется в специальных регистрах или книгах учета депонентов. Выплата депонированных сумм осуществляется на основании письменного заявления сотрудника в сроки выплаты очередной заработной платы.

Выплата заработной платы безналичным переводом осуществляется на основании письменного заявления сотрудника, с обязательным указанием банковских реквизитов. При этом запрещено выплачивать зарплату в бонах, купонах, в форме долговых обязательств, расписок, в виде спиртных напитков и других предметов, в отношении которых установлены запреты или ограничения на их свободный оборот.

Оплата часов ночной работы (с 22 до 6 ч). Час ночной работы оплачивается в повышенном размере, предусмотрен ном коллективным договором организации, но не ниже размеров, установленных законодательством. Продолжительность ночной работы (смены) сокращается на 1 час.

Оплата труда при совмещении профессий (должностей) и выполнении обязанностей временно отсутствующих работников, оплата временного заместительства, оплата труда при выполнении работ различной квалификации устанавливаются администрацией по соглашению сторон.

Оплата труда в районах с тяжелыми климатическими условиями увеличивается по постановлениям или распоряжениям правительства на районные коэффициенты и процентные надбавки за непрерывный стаж работы в соответствующих условиях.

Оплата часов сверхурочной работы. За первые 2 часа не менее чем в полуторном размере, а за последующие часы - не менее чем в двойном размере за каждый час сверхурочной работы. Сверхурочные работы не должны превышать для каждого работника 4 часа в течение 2 дней подряд и 120 часов в год. Компенсация сверхурочных часов отгулом не допускается (ст.88 КЗоТ).

Оплата работы в выходные и праздничные дни. Не менее чем в двойном размере или компенсируется работнику предоставлением другого дня отдыха (ст.89 КЗоТ).

Премии и выплаты стимулирующего характера определяются в процентном отношении к окладу или к фактически начисленной основной заработной плате.

К оплате за неотработанное время относятся:

Оплата основных отпусков. Право на отпуск работникам предоставляется по истечении 11 месяцев непрерывной работы на данном предприятии. За работником, находящимся в отпуске, сохраняют его средний заработок. Минимальная продолжительность ежегодного оплачиваемого отпуска - не менее 24 рабочих дней в расчете на шестидневную рабочую неделю (ст.67 КЗоТ). Продолжительность отпуска, предоставляемого в рабочих днях, рассчитывается по календарю 6-дневной рабочей недели за исключением воскресных и праздничных дней. Если продолжительность отпуска, предоставляется в календарных днях, то в число дней отпуска входят воскресные дни. При этом отпуск удлиняется на количество пришедшихся на него праздничных нерабочих дней.

Кроме основных отпусков предприятия производят оплату дополнительных и учебных отпусков, простоев, выходных дней предоставляемых донорам.

36. Порядок расчета и учета пособий по временной нетрудоспособности.

Пособия по временной нетрудоспособности выплачивают рабочим и служащим за счет отчислений на социальное страхование. Основанием для выплаты пособий являются листки нетрудоспособности, выдаваемые лечебными учреждениями и подписанные местным комитетом профсоюза. Размер пособия по временной нетрудоспособности зависит от стажа работы сотрудника и его среднего заработка: при непрерывном стаже работы до 5 лет - 60% заработка; от 5 до 8 лет - 80% заработка; от 8 лет и более - 100% заработка.

Для исчисления пособия при повременной оплате труда средний заработок определяется путем деления месячного оклада с учетом надбавок, доплат и среднемесячной суммы премий на число рабочих дней в месяце, в котором наступила нетрудоспособность.

Для исчисления пособия при сдельной оплате труда средний заработок определяется за два последних календарных месяца, пред шествующих месяцу, в котором наступила нетрудоспособность с учетом среднемесячной суммы начисленных премий.

Начисление заработной платы отражается по кредиту счета 70 "Расчеты с персоналом по оплате труда"в корреспонденции со счетами для учета затрат в зависимости от характера работы того или иного сотрудника.

|

Начислена зарплата сотрудникам, занятым строительством основных средств | |||

|

Начислена зарплата сотрудникам, занятым изобретением нематериального актива | |||

|

Начислена зарплата сотрудникам, занятым снабжением организации материалами | |||

|

Начислена зарплата сотрудникам основного производства | |||

|

Начислена зарплата сотрудникам вспомогательного цеха | |||

|

Начислена зарплата общепроизводственному персоналу | |||

|

Начислена зарплата административно-управленческому персоналу | |||

|

Начислена зарплата сотрудникам, занятым сбытом продукции | |||

|

Начислена зарплата сотрудникам, занятым демонтажем оборудования | |||

|

Начислена зарплата сотрудникам, занятым ликвидацией последствий чрезвычайных обстоятельств |

Абсолютно любому человеку в жизни приходится что-то изучать с нуля. Мы не рождаемся со знанием высшей математики, квантовой физики и налогообложения. Это и к лучшему, поскольку сами можем выбирать свой путь и решать, что положить в свой мозговой сундучок.

Вот 4 основных составляющих успешного вхождения в тему расчета зарплаты.

1. Изучите основные нормативно-правовые акты по теме расчета заработной платы.

2. Определитесь, что нужно знать в первую очередь в вашей ситуации.

3. Добавляем к НПА практические знания

4. Раскладываем по полочкам все изученное

А теперь пройдемся по этим пунктам более детально.

1. Изучите основные нормативно-правовые акты по теме расчета заработной платы.

Да, это нудно. Согласна, это тяжело. И скорее всего, вы не поймете большую часть того, что там написано, если до сей поры в этой теме не варились. Но это необходимо по нескольким причинам:

1. В своей работе вы сразу будете опираться на первоисточник – НПА, а не на мнение вашего предшественника на рабочем месте, коллег-бухгалтеров с других участков бухгалтерии, советы сайтов с неизвестными авторами и т.п.

2. Вы сразу будете учиться формировать и отстаивать свое мнение , опираясь на НПА, как перед начальством (которое порой может придумать чудные дела), так и на проверках

3. Сталкиваясь с реальными рабочими ситуациями, вы будете примерно знать, где про эту ситуацию написано в НПА. Не «что» написано (вы все равно сходу не запомните), а именно «где».

Несколько слов из личного опыта, не бухгалтерского, а кадрового, но ситуация в тему. Когда-то очень давно, когда мне было 23 года, мы с мужем-военнослужащим приехали жить в небольшую деревеньку, где дислоцировался его полк. Мое первое высшее – химик – отпадало автоматически. Но я за полгода сидения дома сходила с ума и была готова выйти кем угодно, лишь бы взяли. И меня готовы были взять делопроизводителем в кадровый отдел (кадры в полку были и военные, и гражданские).

В один из дней муж принес мне чтение для изучения – Трудовой кодекс, который дала заведующая делопроизводством, моя будущая начальница. Это был ужас, я читала и мало что там понимала. Моему возмущению не было предела, я не могла взять в толк, зачем это надо мне. Неужели нельзя просто словами взять и рассказать, что делать?

Но выйдя на работу и проработав в кадрах 3 года, я сотни раз сказала спасибо за это чтение! Невозможно заранее научить всему и рассказать обо всех ситуациях, которые могут быть. Но если знаешь, что есть НПА, где можно получить ответ, то задача решается в 99% случаях.

Позже моя библиотека НПА расширялась, к Трудовому кодексу добавились и законы, регламентирующие кадровые вопросы военнослужащих – «О воинской обязанности и военной службе», «О статусе военнослужащих», «Положение о порядке прохождения военной службы» и др. Это были увесистые томики с подробными комментариями, которые я изучала от корки до корки.

Позже, когда я пошла учиться на бухгалтера, то в ход пошли уже другие НПА, по бухгалтерии и налогам. Но теперь я уже знала, зачем мне их читать.

Итак, какие есть основные НПА, касающиеся расчета заработной платы и связанных с ней вопросов.

Основные НПА по заработной плате

Трудовой кодекс;

Налоговый кодекс (главы 23 «Налог на доходы физических лиц», 34 «Страховые взносы»);

Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»;

Федеральный закон от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»;

Федеральный закон от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

Федеральный закон от 19.06.2000 № 82-ФЗ «О минимальном размере оплаты труда»;

Постановление Правительства РФ от 24.12.2007 № 922 «Об особенностях порядка исчисления средней заработной платы»;

Постановление Правительства РФ от 15.06.2007 №375 «Об утверждении Положения об особенностях порядка исчисления пособий по временной нетрудоспособности, беременности и родам, ежемесячного пособия по уходу за ребенком гражданам, подлежащим обязательному страхованию на случай временной нетрудоспособности и в связи с материнством»;

Постановление Госкомстата России от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты»;

Приказ Минздравсоцразвития России от 29.06.2011 № 624н «Об утверждении порядка выдачи листков нетрудоспособности»;

Постановление Правительства РФ от 13.10.2008 N 749 «Об особенностях направления работников в служебные командировки».

Все эти документы можно совершенно бесплатно найти в интернет-версиях справочно-правовых систем, например, Гарант или Консультант-плюс.

2. Определитесь, что нужно знать в первую очередь в вашей ситуации.

Знать все невозможно. Да и не нужно. А иногда и просто вредно! Несмотря на то, что я весьма неплохо владею темой расчета заработной платы, некоторые вопросы я знаю поверхностно, т.к. на практике не работала с ними. Изучила когда-то, а потом они все равно благополучно забылись. Например, суммированный учет рабочего времени.

Изучать сразу все, детально и подробно не нужно. Зная особенности работы вашей организации или той, где вы собираетесь работать, составьте свой план изучения. Абсолютно в любой организации будет расчет пособий по нетрудоспособности и отпускных. Будет рассчитываться и выплачиваться зарплата (самое простое по окладу), выдаваться авансы, удерживаться НДФЛ и начисляться страховые взносы. Это самый минимум.

Часто руководство, даже в маленьких фирмах, ездит в командировки, это тоже пригодится. Также стоит изучить расчет пособий по беременности и родам, по уходу за ребенком. Хотя бы пока для общего развития: не в этой, так в другой фирме это пригодится 100%.

Конечно не обойтись без составления отчетности, поэтому обязательный набор: РСВ, 4-ФСС, 2-НДФЛ, 6-НДФЛ, СЗВ-М, СЗВ-СТАЖ. Базовые знания кадров тоже нужны, даже если за кадры у вас отвечает другой сотрудник. Хотя бы в общих чертах знать, как принять сотрудника и уволить его.

Остальное – по вашей специфике. Нет у вас алиментщиков, работников-иностранцев – не забивайте пока этим голову. Нет сверхурочных, ночных, работы в выходные – не изучайте. Нет премий – и вам незачем знать, как они учитываются при расчете отпускных (там с ума сойдешь, пока поймешь).

Крупные учебные центры горят желанием обучить вас СРАЗУ ВСЕМУ, если конечно вы отсчитаете кругленькую сумму. Они гордятся своими обширными программами, включающими все, что только возможно! Вас нужно убедить, что вы еще чего-то не знаете, что изменения происходят каждый день, и если вы не ходите постоянно на семинары, значит вы — не профессионал!

Я решительно против того, чтобы вы месяцами и годами изучали то, что ВАМ МОЖЕТ НИКОГДА НЕ ПРИГОДИТСЯ! Изучите основы, и вы сможете сразу начать самостоятельную работу. А все частные моменты можно освоить, если в этом появится необходимость! Да и все варианты и ситуации не предусмотреть заранее.

Есть вопросы? Задавайте в комментариях! До встречи в других статьях. С уважением, Юлия Коченкова.

Расчет оплаты труда на любом как коммерческом, так и государственном предприятии происходит согласно законодательным актам, действующим в данный момент времени. Сумма ее зависит от должностного оклада, прописанного в трудовом договоре, отработанных в течение определенного периода часов и других деталей. Сумма, положенная к выплате, рассчитывается бухгалтером на основании ряда документов.

Что учитывается при подсчете?

На сегодняшний день наиболее часто практикуют две виды платы:

- Повременная . Первая предусматривает определенный договором оклад за отработанное время – час, день, месяц. Зачастую практикуется месячная ставка. При этом итоговая сумма зависит от времени, отработанного в течение определенного отрезка времени. Применяется в основном при расчете зарплаты работникам, от которых не зависит количество созданного продукта – бухгалтеров, учителей, менеджеров.

- Сдельная . Зависит от количества созданного продукта за определенный период. Зачастую используется на заводах. Она имеет несколько подвидов, которые мы рассмотрим несколько позже.

Так, повременная оплата труда предусматривает, что руководитель предприятия или другое должностное лицо обязаны вести и заполнять табель учета рабочего времени. Она оформляется по форме №Т-13 и заполняется ежедневно.

В ней должны отмечаться:

- количество рабочих часов, отработанных в течение дня;

- выходы «в ночь» – с 22:00 до 6:00;

- выход в нерабочее время (выходные, праздники);

- пропуски в связи с различными обстоятельствами.

Сдельная оплата предусматривает наличие маршрутной карты или наряда на определенный объем работ. Кроме того, учитываются: больничные листы, приказы о премировании, распоряжения о выдаче материальной помощи.

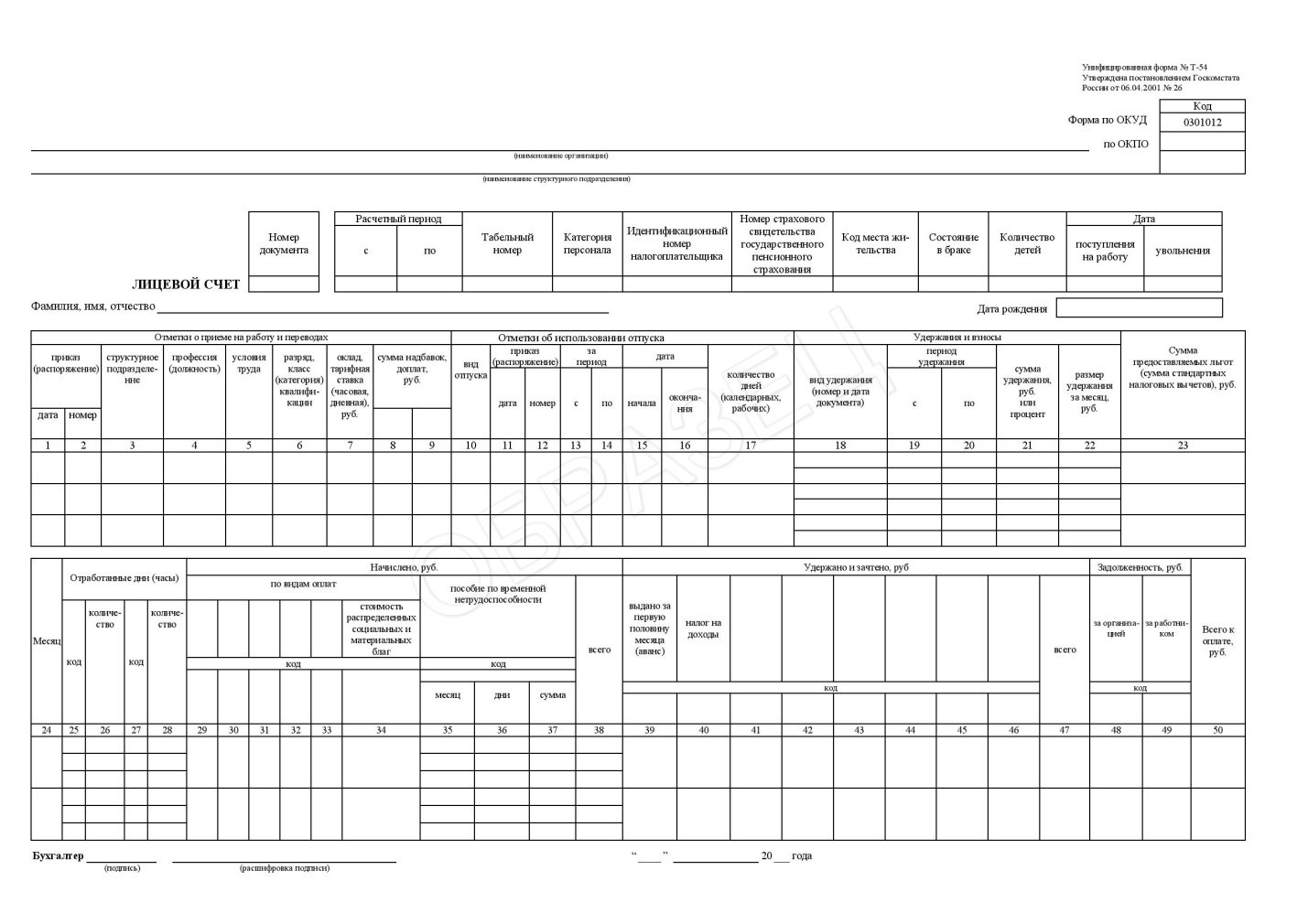

После приема на работу каждый бухгалтер должен вести аналитический учет заработной платы и фиксировать его в форме №Т-54. Это так называемый лицевой счет работника. Указанные в нем данные будут учитываться при расчете больничных выплат, отпускных и других видов пособий.

О том, как рассчитываются отпускные, можете узнать .

Формула расчета и примеры

Повременная оплата работы предусматривает оплату труда согласно отработанному времени и окладу сотрудника.

Рассчитывается она следующим образом:

Для помесячного оклада:

ЗП=О*КОД/КД, где

- О – фиксированный оклад за месяц;

- КОД – отработанные дни;

- КД – количество дней в месяце.

Для почасового/ежедневного фиксированного оклада :

ЗП=КОВ*О, где

- ЗП – заработная плата без учета налогов;

- КОВ – количество отработанного времени;

- О – оклад за одну единицу времени.

Рассмотрим пример:

Татьяна Ивановна имеет ежемесячный оклад в 15 000 рублей. В месяце был 21 рабочий день, но так как она брала отпуск за свой счет, отработала она всего 15 дней. В связи с этим ей выплатят следующую сумму:

15 000*(15/21)=15 000*0.71= 10 714 рублей 30 копеек.

Второй пример:

Оксана Викторовна работает с ежедневным окладом в 670 рублей. В этом месяце она проработала 19 дней. Ее заработная плата составит:

670*19 = 12 730 рублей.

Как видим, формула расчета заработной платы при данном виде оплаты весьма проста.

Сдельная оплата - как рассчитать?

При сдельной оплате труда оплачивается объем выполненных работ. При этом учитываются расценки в соотношении объемов работы.

При сдельной оплате труда заработная плата рассчитывается по следующей формуле:

ЗП = РИ*КТ, где

- РИ – расценки на изготовление одной единицы;

- КТ – количество произведенной продукции.

Рассмотрим следующий пример:

Иван Иванович за месяц изготовил 100 двигателей. Стоимость одного двигателя – 256 рублей. Таким образом, за месяц он заработал:

100*256 = 25 600 рублей.

Сдельно-прогрессивная

Стоит отдельно рассмотреть такой вид оплаты как сдельно-прогрессивная, при которой расценка зависит от количества произведенной продукции за определенный период.

К примеру, если за месяц работник производит 100 двигателей, то он получает за каждый 256 рублей. В случае если он перевыполняет эту норму, то есть производит свыше 100 двигателей в месяц, стоимость каждого изготовленного сверхнормы двигателя составляет уже 300 рублей.

В таком случае отдельно считается заработок за первые 100 двигателей и отдельно за последующие. Полученные суммы складываются.

Например:

Иван Иванович изготовил 105 двигателей. Его заработок составил:

(100*256)+(5*300)=25 600+1 500= 28 100 рублей.

Другие системы оплаты и их расчет

В зависимости от специфики работы оплата может быть:

- Аккордная . Зачастую применяется при оплате работы бригады. В таком случае насчитывается заработная плата бригаде в целом и выдается бригадиру. Полученную сумму рабочие делят между собой согласно существующей в их бригаде договоренности.

- Оплата на основе бонусов или процентов . Бонусная или комиссионная система применяется для сотрудников, от которых зависит выручка компании (см. также ). Довольно часто применяют ее к продавцам-консультантам, менеджерам. Тут существует постоянная, фиксированная ставка и процент от продаж.

- Вахтовая работа . Вахтовый метод работ предусматривает оплату согласно трудовому договору – то есть повременно либо за выполненные объемы работ. При этом могут насчитываться процентные надбавки за сложные условия труда. За выходы в нерабочие, праздничные дни оплата рассчитывается в размере не менее одной дневной или часовой ставки сверху оклада. Кроме того, выплачивается надбавка за вахтовый метод работы от 30% до 75% от месячного оклада. Процентная ставка зависит от региона, в котором проходят работы. Например, Иван Петрович работает вахтовым методом. Его месячная ставка составляет 12 000 рублей, надбавка за работу в данном регионе составляет 50% от оклада (О). Таким образом, его заработная плата будет составлять 12 000+50%О =12 000 +6 000=18 000 рублей за месяц работы.

Оплата праздничных выходов и ночных смен

При посменной работе оплачивается каждая смена в зависимости от тарифной ставки каждой смены. Она либо установлена трудовым договором, либо рассчитывается бухгалтером.

При этом стоит учитывать, что выходы в выходные, праздничные дни оплачиваются по более высокому тарифу – повышение ставки на 20%. Кроме того, выходы в ночное время с 22:00 до 6:00 также по тарифу повышения ставки на 20% от стоимости часа работы.

Налоги на заработную плату

Рассчитывая заработную плату, не стоит забывать о налогах. Так, работодатель обязан выплачивать в фонд страховых взносов 30% от суммы насчитанной заработной платы.

Кроме того, у сотрудников снимается 13% от заработной платы в НДФЛ. Рассмотрим, как происходит начисление налога.

В первую очередь, налог насчитывается на всю сумму заработной платы кроме случаев, в которых действует вычет на налог. Так, из общей суммы заработной платы высчитывается вычет на налог и только затем на полученное значение считается налоговая ставка.

Права на вычет на налог имеет ряд социально незащищенных категорий, перечень которых прописан в статье 218 НК РФ. К ним относятся:

- Ветераны ВОВ, инвалиды, деятельность которых была связана с АЭС. Вычет на налог составляет 3000 рублей.

- Инвалиды, участники ВОВ, военнослужащие – 500 рублей.

- Родители, на иждивении которых находится один или два ребенка – 1 400 рублей.

- Родители, на иждивении которых находится от трех детей – 3 000 рублей.

Для последних двух категорий действует ограничение. Так, после того как сумма полученной заработной платы с начала календарного года достигнет 280 000 рублей, налоговый вычет не применяется до начала следующего календарного года.

Пример:

Заработная плата за месяц Ивана Ивановича составила 14 000 рублей, так как он проработал полный месяц. Он получил инвалидность во время работы на АЭС. Таким образом, его налоговый вычет составит 3 000 рублей.

Налог НДФЛ рассчитывается для него следующим образом:

(14 000 – 3 000)*0.13= 1430 рублей. Это та сумма, которую должны удержать при получении заработной платы.

Таким образом, он получит на руки: 14 000 – 1430 = 12 570 рублей.

Второй пример:

Алла Петровна мать двух несовершеннолетних детей. Ее заработная плата составляет 26 000 в месяц. К декабрю общая сумма выплаченной ей заработной платы составит 286 000 рублей, следовательно, к ней не будет применен вычет к налогу.

Порядок выплат и расчет задержек

Согласно все тому же законодательству, заработная плата должна выплачиваться не реже чем 2 раза в месяц. Выделяют аванс, который выдается в середине месяца и собственно зарплату.

Аванс в среднем составляет от 40 до 50% от общей суммы выплат, в конце месяца выдается остальная часть выплат. Обычно это последний день месяца, если он припадает на выходные – последний рабочий день месяца. При несвоевременном начислении заработной платы работодатель обязан оплатить штраф.

Кроме того, предусмотрена компенсация для сотрудника, которая выдается по его требованию и составляет 1/300 ставки за каждый день просрочки.

Видео: Простой расчет зарплаты

Ознакомьтесь с основными нюансами расчета и начисления заработной платы. Опытный бухгалтер расскажет вам, как правильно рассчитать заработную плату в зависимости от выбранной вами системы оплаты труда.

Расчет оплаты труда производится бухгалтером на основе ряда документов. Выделяют две основные системы оплаты труда: сдельную и повременную. Наиболее популярна повременная система оплаты труда – она довольно проста и применяется на большинстве производств.

Порядок расчета заработной платы различается в зависимости от того, какая система оплаты труда установлена на предприятии. Для каждой из них разработана удобная формула, позволяющая легко произвести расчет.

Из статьи вы узнаете:

Заработная плата

Термином «заработная плата» называют оплату труда наемных работников, которая производится в соответствии с условиями, зафиксированными в трудовом договоре. Механизм расчета заработной платы зависит от того, какая именно система оплаты труда установлена для конкретного сотрудника. Выделяют следующие основные типы таких систем:

- повременная, при которой работники получают оплату труда пропорционально количеству отработанного времени;

- сдельная, при которой труд работников оплачивается пропорционально количеству выработанной продукции;

- аккордная, основным принципом которой является выплата оговоренной денежной суммы за выполнение определенного объема работ;

- комиссионная, в рамках которой работники получают оплату труда в виде определенного процента от выбранного показателя, в качестве которого может быть использован совокупный доход организации, выручка предприятия или другой критерий.

Обратите внимание! В некоторых случаях для повышения эффективности работы компании могут применяться другие способы организации оплаты труда, например, установление плавающих окладов, когда размер зарплаты работников зависит от общих показателей доходности предприятия.

Больше информации о такой системе Вы найдете

Установление заработной платы

Заработная плата работника устанавливается на основании договоренностей между ним и работодателем. Действующее трудовое законодательство позволяет сторонам самостоятельно регулировать этот вопрос. Исключение из данного правила составляет минимальная величина оплаты труда работников (МРОТ), которая устанавливается на законодательном уровне.

В настоящий момент ее размер устанавливается на уровне прожиточного минимума. В соответствии с Федеральным законом от 07.03.2018 N 41-ФЗ с 1 мая 2018 года он составляет 11 163 рубля в месяц.

Кроме этого, более высокий размер минимальной оплаты труда может устанавливаться в отдельных субъектах федерации региональным законодательством. Актуальные данные о региональных МРОТ Вы можете найти

Важно! Порядок начисления заработной платы работникам устанавливается положением об оплате труда или иным локальным документом, которое утверждается приказом руководителя компании с учетом мнения профсоюза (при его наличии).

Дополнительные условия по оплате могут также вводиться коллективными соглашениями или договорами. Эта информация и конкретный размер установленной для работника тарифной ставки, стоимости выработки единицы продукции или другого показателя, используемого для расчета заработной платы сотрудников, фиксируется в трудовом договоре работника. Сведения о размере оплаты также прописываются в штатном расписании. О том, можно ли указать для работников вилку размеров окладов, рассказывает наш эксперт.

Порядок расчета заработной платы

Расчет заработной платы работников производится в зависимости от той системы оплаты, которая установлена для данной категории сотрудников. В крупных компаниях для этой работы существует отдельная штатная единица, которая обычно называется бухгалтером по расчету заработной платы. Если в компании применяются различные системы оплаты труда, такому специалисту необходимо иметь опыт работы по всем соответствующим направлениям.

Расчет заработной платы при сдельной системе оплаты работ

Начисление заработной платы при сдельной системе оплаты работ производится с учетом объема выработки продукции данным работником. Это означает, что для применения такого механизма работодателю необходимо осуществлять ведение таблицы расчета заработной платы, в которой фиксируются объемы выработки.

Действующее законодательство не содержит обязательных к применению форм учетной документации. Поэтому компания вправе самостоятельно разработать бланки первичной учетной документации, которые будут учитывать специфику ее деятельности. При ее разработке необходимо учитывать требования законов в части составления первичных учетных документов.

Унифицированные формы учетных документов

Для некоторых видов деятельности можно воспользоваться унифицированными формами документов, установленными соответствующими нормативными документами. На данный момент существуют такие формы для следующих направлений работ:

- путевые листы, предназначенные для учета объемов работ, выполненных водителями автомобильного транспорта. Такая документация утверждена постановлением Госкомстата России от 28 ноября 1997 г. № 78;

- рапорты, отражающие объем выработки с использованием специальных строительных машин, утвержденные постановлением Госкомстата № 78;

- путевые листы сельскохозяйственных машин, учетные листы и другие учетные документы, предназначенные для использования в аграрной промышленности. Формы таких документов приводятся в приказе Минсельхоза России от 16 мая 2003 г. № 750;

- другие формы, установленные специальными нормативными документами профильных ведомств.

В случае если на предприятии применяются другие формы сдельной оплаты, к основному размеру зарплаты добавляются дополнительные статьи. Например, при сдельно-премиальной системе составной частью зарплаты является премия, которая выплачивается за достижение определенных производственных показателей. Информацию о порядке начисления заработной платы при сдельно-прогрессивной и косвенно-сдельной системах

Расчет заработной платы при повременной системе оплаты работ

Расчет и начисление заработной платы основывается на размере установленной для сотрудника величины оплаты единицы отработанного времени. В качестве такой единицы могут использоваться следующие варианты:

- ставка за час работы;

- ставка за день работы (рабочую смену);

- ставка за месяц работы (оклад).

Обратите внимание! Выбор конкретного размера ставки определяется характером трудовой деятельности конкретного сотрудника и спецификой производственного процесса в организации. Рекомендации по выбору наиболее подходящего варианта для конкретной ситуации

Формула расчета зарплаты при повременной системе

Расчет заработной платы работников в примере с повременной системой оплаты труда производится на основании следующей базовой формулы: размер зарплаты равен произведению количества отработанных временных единиц на ставку, установленную за данную временную единицу. Следует, однако, учитывать особенности окончательного подсчета в случае, если сотрудник работает на условиях месячного оклада. В этой ситуации размер его зарплаты за месяц не зависит от количества рабочих дней в нем.

К примеру, расчет заработной платы такого работника в январе будет идентичен соответствующему расчету, произведенному в апреле. Единственным условием для получения полного размера оклада является отработка сотрудником всех рабочих дней в данном месяце. Кстати, подсчитывать количество таких дней в каждом из месяцев 2018 года удобно при помощи

Если в конкретном месяце количество рабочих дней было отработано сотрудником не полностью, это необходимо учесть при расчете заработной платы. В такой ситуации формула расчета приобретает следующий вид: зарплата равна размеру оклада, который необходимо разделить на общее количество рабочих дней в месяце и умножить на число фактически отработанных дней.

Расчет заработной платы при повременно-премиальной системе

Приведенная формула работает для случаев, когда для сотрудников установлена простая повременная система оплаты работ. Вместе с тем, на практике для мотивации работников работодатели часто применяют повременно-премиальную систему. В этом случае соответствующим образом изменяется и формула расчета зарплаты.

При повременно-премиальной системе к основному размеру зарплаты, рассчитанному как оплата количества отработанных временных единиц или оклад, прибавляется премия. Ее размер устанавливается трудовым договором, коллективным соглашением или локальным нормативным документом.

Такая премия может быть установлена как в абсолютном выражении, так и в процентном соотношении с размером основной части заработной платы или другими параметрами.

О том, как производится расчет, если в течение рассматриваемого месяца работник получил повышение оклада,

Проверочный тест

Обязана ли организация использовать установленные законодательством формы учета рабочего времени?

- нет, их применение во всех случаях носит рекомендательный характер;

- да, все организации обязаны использовать такие формы, если они разработаны для ее вида деятельности;

- их обязаны использовать только государственные организации.

Зависит ли размер оплаты труда работника на окладе от количества рабочих дней в месяце?

- нет, работник получит оклад в установленном размере, если полностью отработал все рабочие дни;

- да, при уменьшении количества рабочих дней в месяце оклад работника пропорционально сокращается.

Какой документ не содержит информации о размере и порядке начисления заработной платы работника?

- трудовой договор;

- положение об оплате труда;

- должностная инструкция.